Влияние войны в Украине на экономику Узбекистана

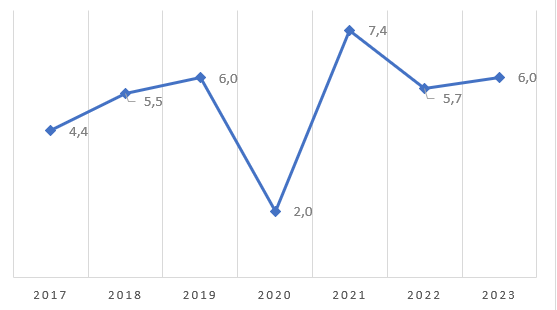

Полномасштабная война в Украине, начавшаяся два года назад, вопреки некоторым ожиданиям, не сказалась отрицательно на темпах экономического роста Узбекистана 2022 и 2023 годов. Официальные показатели экономического роста – 5,7% и 6%, соответственно, — вполне приемлемы и сопоставимы с темпами роста в допандемийные годы.

Рисунок 1. Темпы экономического роста, в %.

Рисунок 1. Темпы экономического роста, в %. Источник: Агентство статистики при президенте Республики Узбекистан, https://stat.uz/.

Источники экономического роста

Основными источниками относительно высоких темпов экономического роста стали:

— рост узбекского экспорта,

— существенное увеличение денежных переводов в Узбекистан, особенно в 2022 г.,

— рост зарубежных инвестиций и кредитов из России, Китая и Турции,

— а также рост потребительского спроса.

Так в соответствии с данными официальной статистики (все статистические данные, если не указано иное, взяты с сайта https://stat.uz/), в 2022 г. потребительские расходы в реальном выражении выросли на 11,4%. Это связанно в том числе с притоком релокантов и увеличением поступлений денежных переводов из-за рубежа. Возросший спрос на потребительские товары и услуги способствовал росту их производства.

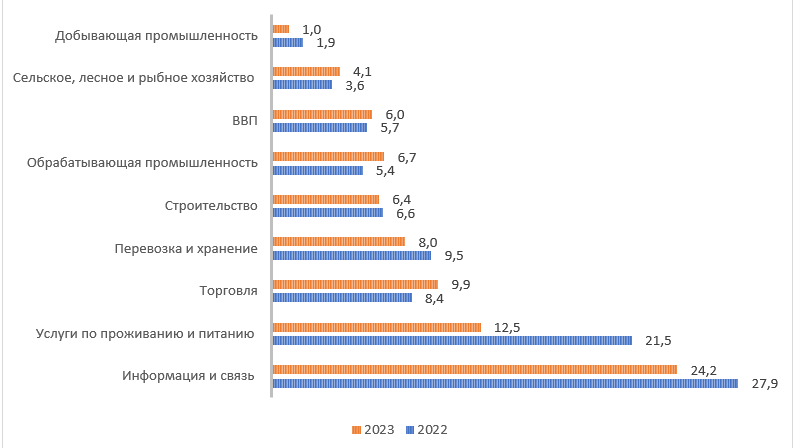

В отраслевом разрезе наибольший рост продемонстрировали такие отрасли, как информация и связь, финансовая и страховая деятельность, услуги по проживанию и питанию, торговля, перевозка и хранение, развлечения и отдых, строительство.

Рисунок 2. Рост ВВП Узбекистана в реальном выражении в 2022-23 гг. по отраслям экономики, в %. Источник: Агентство статистики при президенте Республики Узбекистан, https://stat.uz/.

По данным Центрального банка средняя номинальная заработная плата в экономике по итогам III квартала 2023 года составила 4,4 млн сумов и увеличилась в годовом выражении на 18%. Темпы роста заработных плат в разрезе отраслей значительно отличаются. Существеннее всего оплата труда растет в сферах с наибольшими темпами экономического роста: информационных технологий (+44%), услуг по проживанию и питанию (+38%), транспортировки (+37%), торговли (32%) и финансов (+30%).

Рост производства и зарплаты в указанных отраслях в значительной степени связан с началом полномасштабной войны в Украине. Релоканты из России предъявили дополнительный спрос на потребительские товары, услуги гостиничного сектора, общепита, индустрии развлечений, IT-сектора. Они также активно пользовались услугами финансового сектора. Многие из них в качестве инвесторов, предпринимателей и работников включились в IT-сектор, что способствовало увеличению масштабов производства и экспорта.

Одним из факторов ускорения роста финансового сектора Узбекистана могло быть связанно с расширением торговли с Россией, стремлением российских компаний и физических лиц осуществлять торговые и финансовые операции через финансовые институты Узбекистана. Так по данным Центрального банка Республики Узбекистан, в 2022 году в Узбекистане открыли счета (как правило, валютные депозиты до востребования) более 60 тысяч нерезидентов (рост в 9,5 раз), разместив на них 892 млн. долл. США. Такая финансовая активность нерезидентов привела к тому, что объем валютных депозитов за год вырос на 9%. Эта тенденция началась с апреля 2022 года, когда значительно возрос интерес российских граждан к поездкам в Узбекистан, в том числе за счёт «карточного туризма» — на фоне ухода из России международных платёжных систем.

Узбекистан пережил в 2022-23 гг. своеобразный IT-бум. Еще в 2019 году в Узбекистане был создан IT Park. Резиденты IT Park получают ряд значительных преимуществ. Это способствовало тому, что более 3000 зарубежных IT-специалистов перебрались в Узбекистан, привезя с собой новые знания, компании, команды, инвестиции. По данным it-park.uz на конец 2023 г. в IT-сфере работали более 100 тыс. человек, а объем рынка приближался к отметке в $1 млрд. Объем экспорта IT-услуг за 11 месяцев 2023 года составил $305 млн и увеличился более, чем в два раза по сравнению с 2022 г. ($140,9 млн).

Внешняя торговля

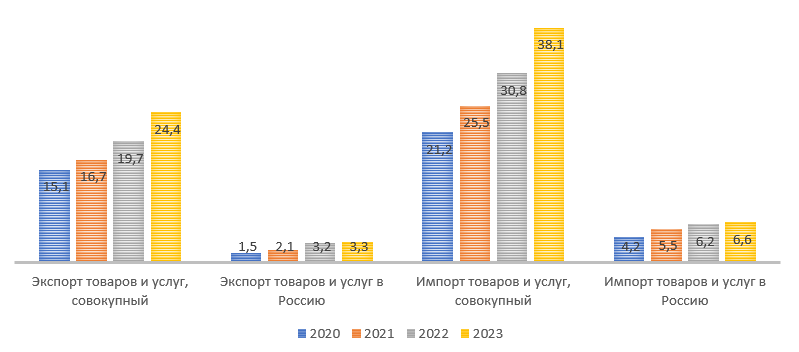

После либерализации валютного рынка в 2017 г. Узбекистан все более и более активно интегрируется в мировую экономику: объемы экспорта и импорта товаров и услуг в последние годы неуклонно росли (кроме пандемийного 2020 г.). Значительный внешнеторговый дефицит покрывается денежными переводами трудовых мигрантов, внешними инвестициями и кредитами.

В 2022 г. товарный экспорт в Россию и товарный импорт из России существенно выросли. Причем доля российского экспорта в общем экспорте возросла с 9,8% в 2020 г. и 12,5% в 2021 г. до 16% в 2022 г. Оживление торгового оборота между Россией и Узбекистаном в 2022 году очевидно связано с войной в Украине и появлением новых возможностей для узбекского экспорта на российских рынках. Однако в 2023 г. показатели товарного экспорта в Россию и товарного импорта из России сильно не изменились. Но доля России в совокупных экспорте и импорте Узбекистана сократилась: до 13,5% (с 16% в 2022 г.) в экспорте и 17,2% (с 20,3% в 2022 г.) в импорте.

Рисунок 3. Экспорт и импорт товаров и услуг, в млрд. долл. США. Источник: https://stat.uz/ru/press-tsentr/novosti-goskomstata/49770-o-zbekiston-respublikasi-tashqi-savdo-aylanmasi-2023-yil-yanvar-dekabr-5

Товарный (без услуг) экспорт из Узбекистана в Россию, по данным сайта trademap, в 2022 г. возрос более чем в 1,5 раза. Узбекские товары заняли ниши, возникшие из-за санкций, введенных против РФ. Имел место существенный рост по основным экспортным товарам Узбекистана: плодоовощная продукция, текстиль, медь и медные изделия, продукция химической промышленности.

Сопоставление структуры узбекского импорта и экспорта позволяет говорить о том, что в 2022 г. имел место и реэкспорт, прежде всего, текстильной продукции (мировые бренды, ушедшие с российского рынка) и оборудования, включая водные насосы, кондиционеры, стиральные машины, телевизоры, пылесосы, печатные и вычислительные машины, тракторы. При этом реэкспорт товаров в Россию по примерным оценкам составил небольшую долю в общем экспорте в эту страну – не более 300-400 млн. долл. США из 2,6 млрд долл.

Хотя возможно, что часть реэкспорта осуществлялась неофициально, о чем косвенно могут свидетельствовать значительные расхождения в оценках объема экспорта в данных ЦБ и Агентства статистики. Экспорт увеличился в 2022 г. по сравнению с 2021 г.:

— по данным Центрального банка — с 16,4 до 21,9 млрд долл. США, то есть на 33,4%;

— по данным Агентства статистики с 16,7 до 19,3 млрд долл. США, то есть на 15,9%.

Расхождения довольно большое и довольно странное. Тем более, что за предыдущие годы таких больших расхождений не было.

Главный вред внешней торговле Узбекистана война в Украине нанесла посредством усложнения и удорожания транспортировки грузов из Европы и в Европу, а также из США и в США. Раньше такого рода грузы свободно шли транзитом через Украину и Россию. Теперь это затруднено или невозможно. Грузы идут преимущественно окольными путями, что значительно увеличивает как стоимость, так и время доставки грузов. Кроме того, резко сократились поставки оборудования, запчастей, материалов и сырья из Украины, Беларуси и России. Идет медленная и довольно болезненная переориентация на производителей из других стран (Китай, Турция, Индия и т.п.). Недавние исследования ОЭСР по оценке делового климата в Казахстане и Узбекистане показали, что 85% опрошенных в Узбекистане участников внешнеэкономической деятельности столкнулись с логистическими проблемами из-за нарушения цепочек поставок.

Отметим также, что внешние шоки, связанные с пандемией и войной в Украине, привели к корректировке таможенной политики правительства страны. В Узбекистане на отдельные категории товаров установлены довольно высокие таможенные пошлины, что является одной из причин высокой степени зависимости узбекской экономики от России. Дело в том, что для товаров из стран зоны свободной торговли СНГ (а это прежде всего Россия) таможенные пошлины не применяются, что ставит их в привилегированное положение относительно конкурентов из других стран.

Однако в связи с пандемией руководство Узбекистана приняло решение о временном применении нулевых таможенных ставок при импорте широкого ассортимента потребительских товаров, а также сырья для их производства внутри страны, включая мясомолочную и рыбную продукцию, яйца, овощи, фрукты, муку, кондитерские изделия, шоколад, макаронные и мучные изделия, воды, средства гигиены, детскую одежду, обувь. Практика временного обнуления ставок таможенных платежей на важные потребительские и сырьевые товары стала активно применяться в целях нивелирования влияния разрыва цепочек поставок потребительских товаров и роста мировых цен на них. В 2022 и 2023 гг. также применялись меры по обнулению, в том числе в ответ на рост цен на продовольственные товары на мировом рынке из-за войны в Украине. Последнее продление состоялось в декабре 2023 г.

Трудовая миграция в Россию

Процессы трудовой миграции оказывают влияние на совокупные доходы населения, внутренний спрос и устойчивость платёжного баланса через канал денежных переводов. По данным Центрального банка Республики Узбекистан за 2018−2023 годы около 16% всех совокупных доходов населения приходились на денежные переводы трудовых мигрантов. Большая часть дефицита торгового баланса также компенсируется притоком трансграничных денежных переводов. Основной трудовой миграционный поток из Узбекистана направляется в Россию.

В России война увеличила спрос на внешних трудовых мигрантов, что, по данным Центрального банка РФ, является следствием «миграционного оттока трудоспособного населения, естественной убыли, перехода из трудоспособного возраста в старшие возрастные группы и частичной мобилизации». Дефицит рабочей силы покрывается в том числе за счет внешней трудовой миграции.

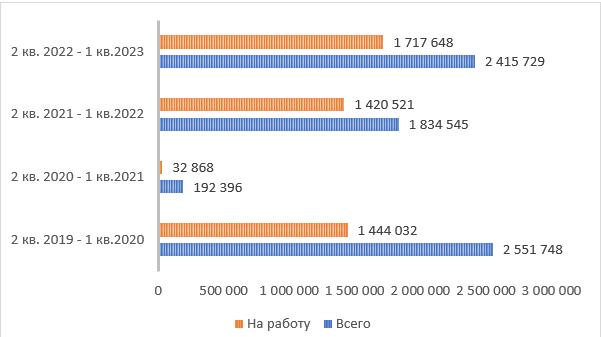

Если посмотреть на показатели въезда граждан Узбекистана в Россию по кварталам (см. рисунок 4), то мы увидим, что начавшаяся в феврале 2022 г. полномасштабная война в Украине никак не повлияла на тенденцию роста трудовой миграции из Узбекистана в Россию, начавшуюся после завершения пандемии. За период 2 квартал 2022 г. – 1 квартал 2023 г. в Россию въехало 2,4 млн. граждан Узбекистана, в том числе 1,7 млн. с целью работы. Для сравнения: в аналогичный допандемийный период 2019-20 гг. эти цифры составили 2,6 и 1,4 млн. человек.

Рисунок 4. Въезд граждан Узбекистана в Россию, человек. Источник: https://rosstat.gov.ru/.

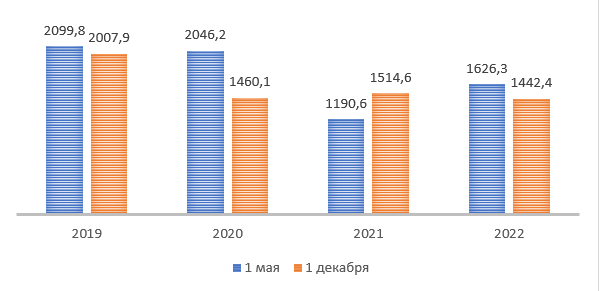

Исходя их данных о количестве пребывающих в России граждан Узбекистана на определенные даты (см. рисунок 5), можно увидеть, что в 2022 г. в России проживало 1,4-1,6 млн. узбекистанцев. Это больше, чем 2021 г. (1,2-1,5 млн. человек), но меньше, чем в допандемийном 2019 г. (2 млн. чел.).

Рисунок 5. Пребывание граждан Узбекистана в России на дату, в тыс. человек. Источники: Флоринская Ю.Ф. СОЦИОЛОГИЯ И СТАТИСТИКА НЕ ПОКАЗЫВАЮТ НАЛИЧИЕ НЕГАТИВНЫХ ТРЕНДОВ В ТРУДОВОЙ МИГРАЦИИ / МОНИТОРИНГ ЭКОНОМИЧЕСКОЙ СИТУАЦИИ В РОССИИ, 2022, стр. 2, таблица 1; РОССИЙСКАЯ ЭКОНОМИКА В 2022 ГОДУ: ТЕНДЕНЦИИ И ПЕРСПЕКТИВЫ (Выпуск 44). Издательство Института Гайдара Москва / 2023, стр. 305, таблица 2.

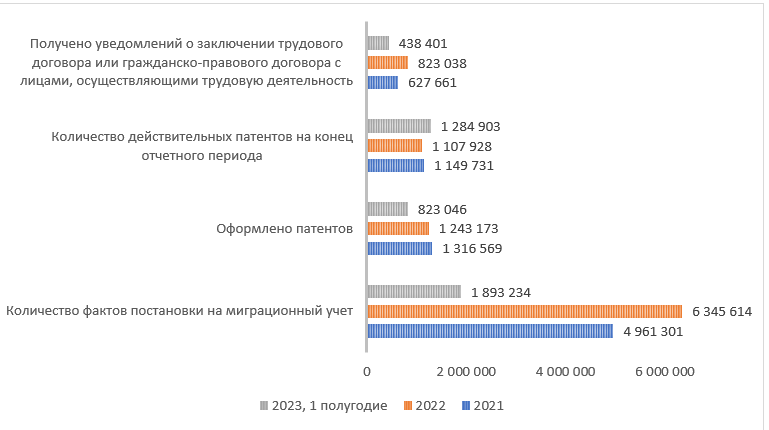

Наконец, данные миграционного учета, осуществляемого МВД Российской Федерации (см. рисунок 6), показывают, что количество фактов постановки граждан Узбекистана на миграционный учет в 2022 г. резко возросло, существенно снизившись в первом полугодии 2023 г. При этом количество уведомлений о заключении договоров, связанны с трудовой деятельностью, и количество действительных патентов сохраняются на уровне 2022 года.

Рисунок 6. Данные миграционного учета граждан Узбекистана в Российской Федерации, человек. Источник: https://мвд.рф/dejatelnost/statistics/migracionnaya.

Таким образом, можно утверждать, что война в Украине не привела к сокращению количества трудовых мигрантов из Узбекистана, более того, их число в 2022 г., видимо, даже возросло. Это обусловлено в том числе: а) возросшим спросом на рабочую силу со стороны российских работодателей, б) укреплением курса рубля в 2022 г. (если бы курс рубля упал, то доходы трудовых мигрантов в иностранной валюте сократились бы, что могло бы вызвать сокращение предложения рабочей силы с их стороны.) Соответственно, падение обменного курса рубля, начавшееся в 2023 г., потенциально может уменьшить число трудовых мигрантов из Узбекистана, а эксперты Центрального банка Узбекистана считают, что это уже происходит.

Туристические потоки и релокация в Узбекистан

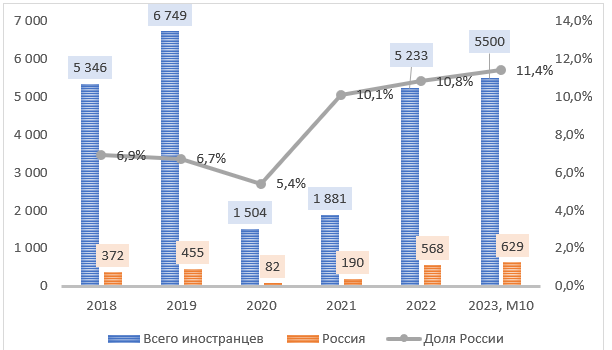

До пандемии туристический сектор Узбекистана развивался довольно динамично. В 2019 г. страну посетило 6,7 млн. иностранных гостей, а число внутренних туристов достигло 14,7 млн. человек. После пандемии туристический сектор начал восстанавливаться. В 2022 г. страну посетило 5,2 млн. иностранцев, а за 10 месяцев 2023 г. – 5,5 млн.

Среди приезжих доминируют гости из соседних стран: Казахстан, Таджикистан, Кыргызстан, Туркменистан. Большинство из них навещают своих родственников и друзей, приезжают на свадьбы, похороны, поминки и другие такого рода мероприятия. Подобных посетителей немало приезжает и из России, хотя она территориально расположена гораздо дальше. В 2022-23 гг. к посетителям родственников и друзей и обычным туристам добавились релоканты, которые уехали из России в связи с войной. Люди уезжали из-за несогласия с властями, ухудшения инвестиционного климата, бежали от мобилизации.

Из рисунка 7 видно, что число приезжих из России в 2022-23 гг. существенно больше, чем в предыдущие два года. Но необходимо учитывать, и общее количество иностранцев, прибывших в Узбекистан в 2022-23 гг. также сильно увеличилось. Чтобы понять, насколько приросло число приезжих из России в связи с войной, посчитаем долю россиян в общей численности приезжих. Так в 2018-19 г. она составила 6,8% против 11,2% за 2022-23 гг. Если бы пропорция 2018-19 гг. сохранилась бы, то россиян приехало бы на 460 тыс. меньше. Эту цифру можно считать минимальным числом граждан России, приехавших в Узбекистан в 2022-23 гг. из-за войны.

Рисунок 7. Количество иностранцев, в том числе россиян, посетивших Узбекистан, тыс. чел. Источник: данные Министерства культуры и туризма Республики Узбекистан, https://uzbektourism.uz/research/statistics, за 2023 г. – https://t.me/uzstataxborot/57245, https://t.me/statistika_rasmiy/4084.

Итого, за период 2022 г. – сентябрь 2023 г. в Узбекистан прибыло, как минимум, около 460 тыс. граждан России, приезд которых объясняется влиянием войны. При этом надо понимать, что некоторые приезжие использовали Узбекистан как транзитную территорию и надолго в стране не задерживались.

Внешние денежные доходы и переводы

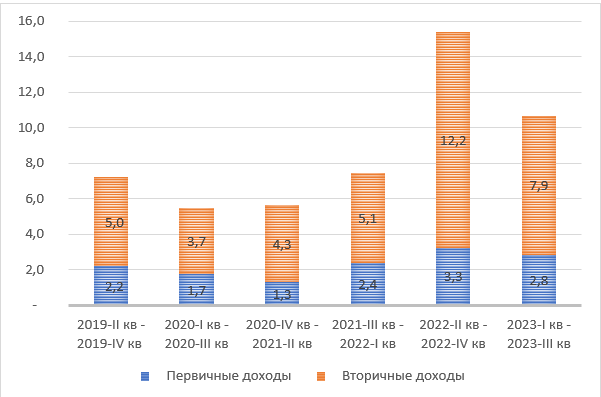

Важное очевидное следствие войны в Украине для экономики Узбекистана – существенный рост внешних первичных (заработная плата, проценты, дивиденды) и вторичных (преимущественно денежные переводы) доходов резидентов Узбекистана. Резкий взлет прежде всего вторичных доходов начался со второго квартала 2022 г. Как следствие, в 2022 г. вторичные доходы возросли с 6,9 до 13 млрд долл. США (на 89%), а сумма первичных и вторичных доходов – с 9,4, до 17,2 млрд долл. США. С первого квартала 2023 г. потоки внешних денежных доходов несколько сократились, но по-прежнему остаются на уровне, превышающем довоенный.

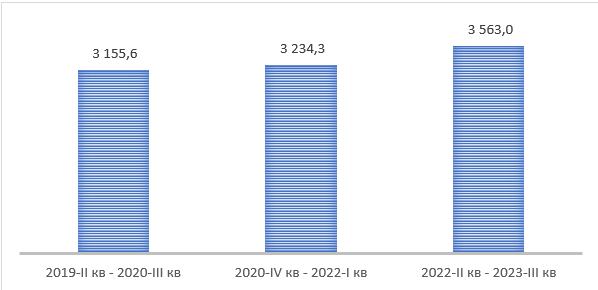

Данную тенденцию делает еще более наглядной сопоставление денежных поступлений по периодам в три квартала – см. рисунок 8. Если в трехквартальный период, предшествовавший полномасштабной войне в Украине (3 квартал 2021 г. – 1 квартал 2022 г.) общие денежные поступления составили 7,5 млрд. долл., из них вторичные доходы – 5,1 млрд.долл., то в следующие три квартала (2-4 кварталы 2022 г.) эти цифры уже составили 15,4 и 12,2 млрд долл., а в первые три квартала 2023 г. – 10,7 и 7,9 млрд. долл. Таким образом, за первые три квартала после начала войны вторичные доходы возросли на 139%. За первые три квартала 2023 г. они по сравнению с предыдущим периодом упали на 35%, но превышают довоенный уровень на 43%.

Рисунок 8. Первичные и вторичные доходы в платежном балансе Республики Узбекистан по периодам в 3 квартале, в млрд. долл. США. Источник: Центральный банк Республики Узбекистан, https://cbu.uz/ru/statistics/bop/1138910/.

Основная часть прироста вторичных доходов – это денежные переводы из России: а) релокантов, которые перечисляли деньги для своих расходов в Узбекистане, б) оплата россиянами импортной продукции, закупка которой осуществлялись через узбекистанцев. Хотя, возможно, что часть прироста 2022 г. приходится и на переводы узбекских трудовых мигрантов (в связи с ростом зарплат в России и укреплением рубля в 2022 г.).

По данным Центрального банка Республики Узбекистан, доля денежных переводов из России на фоне высокой волатильности обменного курса рубля к доллару, усиления инфляционных процессов и некоторого сокращения миграционных потоков сократилась до 78% в 2023 году с 87% в 2022 году (до уровня 2019 года). При этом объем денежных переводов из других стран увеличился на 14% в 2023 году после сдержанного роста в 2022-м (около 3%). Продолжение активной внешней трудовой миграционной политики, увеличение числа стран по сотрудничеству в направлении трудовой миграции в средне- и долгосрочной перспективе может привести к изменениям в структуре притоков денежных переводов, считают в ЦБ.

Прямые иностранные инвестиции

Война в Украине не сказалась отрицательно на притоке прямых иностранных инвестиций в Узбекистан. За 6 месяцев периода второй квартал 2022 года – третий квартал 2023 года в страну пришло ПИИ больше, чем за в предыдущие аналогичные по времени периоды – см рисунок 9.

Рисунок 9. Прямые иностранные инвестиции в Узбекистан по периодам в 6 месяцев, в млн. долл. США. Источник: Центральный банк Республики Узбекистан, https://cbu.uz/ru/statistics/bop/1138910/.

Наибольшее количество предприятий и организаций с участием иностранного капитала приходится (на 1 января 2024 г.) на Россию (21,7%), Китай (16,6%) и Турцию (13,4%). На эти три страны приходится и основной прирост новых предприятий в 2022-23 гг.

Таблица 1. Количество предприятий и организаций Узбекистана с участием иностранного капитала.

| Созданные за 2022 г. | На 1 января 2023 г. | На 1 января 2024 г. | |

| Всего | 2512 | 15801 | 14053 |

| Россия | 967 | 3156 | 3044 |

| Турция | 369 | 2204 | 1883 |

| Китай | 275 | 2141 | 2337 |

| Казахстан | 195 | 1258 | 1064 |

| Южная Корея | 92 | 930 | 736 |

| США | 40 | 354 | 313 |

| Кыргызстан | 66 | 320 | 279 |

| Таджикистан | 73 | 305 | 278 |

| Азербайджан | 43 | 266 | 237 |

| Германия | 39 | 219 | 215 |

| Туркменистан | 30 | 181 | 182 |

| Прочие | 323 | 4467 | 3485 |

Источники: https://t.me/statistika_rasmiy/3129, https://t.me/statistika_rasmiy/3150, https://t.me/statistika_rasmiy/4233.

По данным Агентства по статистике, в 2022 г. наибольшая доля в объеме иностранных инвестиций и кредитов в Узбекистан принадлежит России — 20,3%. Далее следуют: Китай -16,4%, Турция — 10,1%, Германия — 6%, Саудовская Аравия — 6%, США — 3,8%, Кипр — 3%, Италия — 2,4%, Швейцария — 1,9%, Великобритания — 1,6%. В январе-сентябре 2023 г. структура иностранных инвестиций и кредитов в Узбекистан несколько изменилась: Китай — 24,5%, Россия — 15,9%, Саудовская Аравия — 7%, Турция — 6%, Кипр — 4,1%, ОАЭ — 3,7%, Германия — 3,5%, Швейцария — 3,4%, США — 3,3%, Нидерланды — 2,4%.

Мы видим, что в настоящее время основная масса инвестиций и кредитов в Узбекистан приходит из четырех стран: Россия, Китай, Турция и Саудовская Аравия. И эти страны усилили свою активность в инвестировании и кредитовании в период времени после начала войны в Украине.

Российские правительство и бизнес инвестируют в Узбекистан, прежде всего, из-за ограничений, с которыми они сталкиваются в других странах. Китай, Турция и Саудовская Аравия – в том числе и из-за геополитических и геоэкономических соображений. В частности, Китай заинтересован в создании альтернативных транспортных коридоров в Европу и на Средний и Ближний Восток через территорию Узбекистана.

Инфляция

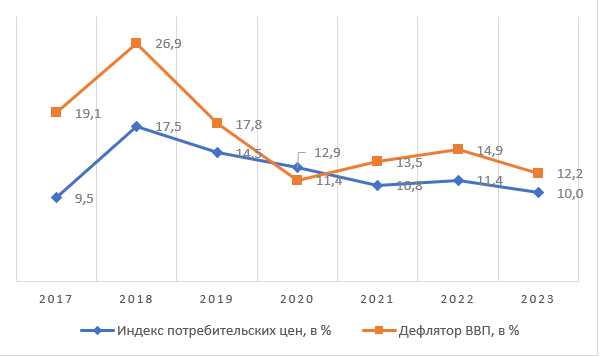

Инфляция остается острой проблемой для Узбекистана. В допандемийный период руководство страны намечало снижение индекса потребительских цен (ИПЦ) до 5% в 2023 г., но из-за пандемии и соответствующей стимулирующей макроэкономической политики (2020-21 гг.), а также роста цен, связанного с войной в Украине (рост мировых цен на продовольствие и энергоносители, удорожание международных перевозок, рост спроса со стороны релокантов из России на потребительские товары и услуги, на жилье и пр.) эти планы пришлось перенести на более позднее время. Таким образом, очевидное следствие войны в Украине на экономику Узбекистана – сохранение высоких темпов инфляции.

Рисунок 10. Показатели инфляции в Узбекистане. Источник: Агентство статистики при президенте Республики Узбекистан, https://stat.uz/.

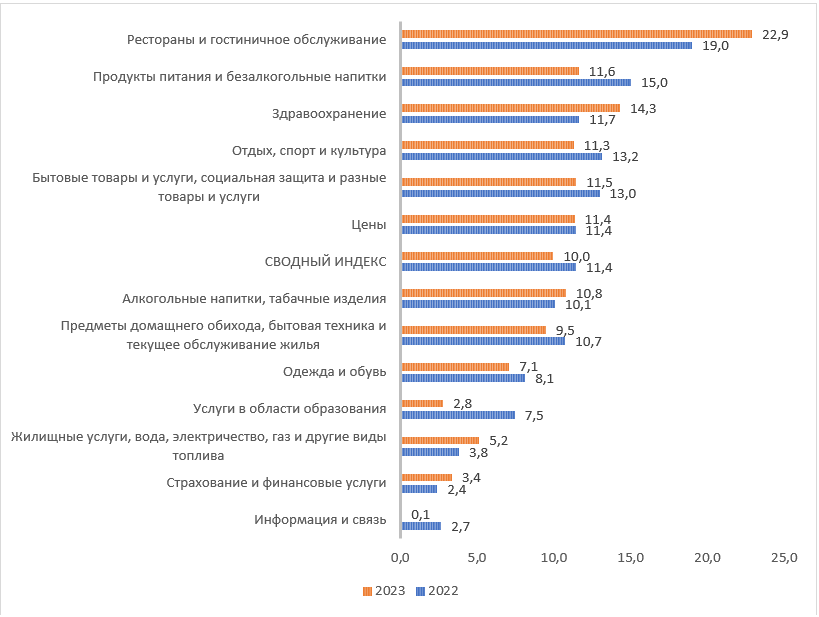

В 2022 и 2023 годах общий индекс потребительских цен составил 11,4% и 10%. В отдельных секторах цены выросли больше и этот рост частично можно объяснить прибытием в страну мигрантов из России, что увеличило спрос и цены на услуги гостиниц, общественного питаниям, сектора развлечений, продукты питания, услуги здравоохранения, бытовые товары и услуги.

Рисунок 11. Индекс потребительских цен в 2022-23 гг. по основным группам товаров и услуг, в%. Источник: Агентство статистики при президенте Республики Узбекистан, https://stat.uz/.

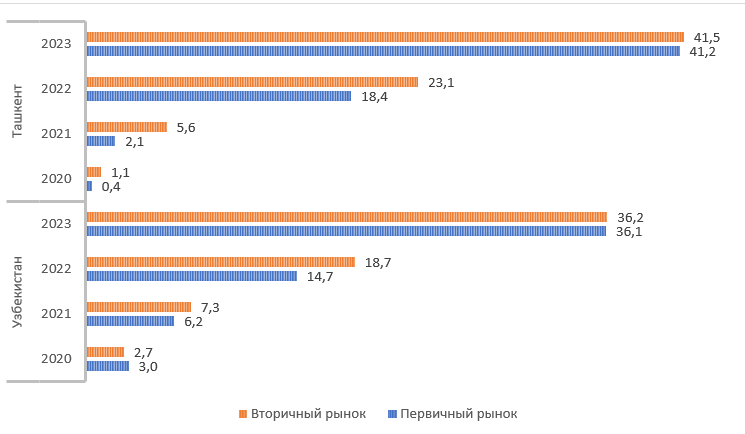

Рост спроса на жилье, в том числе со стороны релокантов, привел к значительному росту стоимости жилья. Темпы роста цен в 2022-23 гг. существенно превышают аналогичные показатели предыдущих двух лет.

Рисунок 12. Индекс цен на жилье в Узбекистане и в Ташкенте в 2020-23 годах, в %. Источник: Агентство статистики при президенте Республики Узбекистан, https://stat.uz/.

Рост спроса на жилье привел и к росту стоимости арендной платы. Журналистское расследование показало, что с начала 2022 г. до октября в Ташкенте стоимость аренды жилья выросла на 22,4%. По данным Центрального банка в ноябре-декабре 2022 г. ситуация нормализовалась, а стоимость аренды начала корректироваться после существенного роста. Исследование Центрального банка показало, что в 2023 году стоимость аренды жилья в Узбекистане увеличилась в сумовом выражении на 8,8%, в долларовом – снизилась на 1%. То есть в реальном выражении арендная плата сократилась.

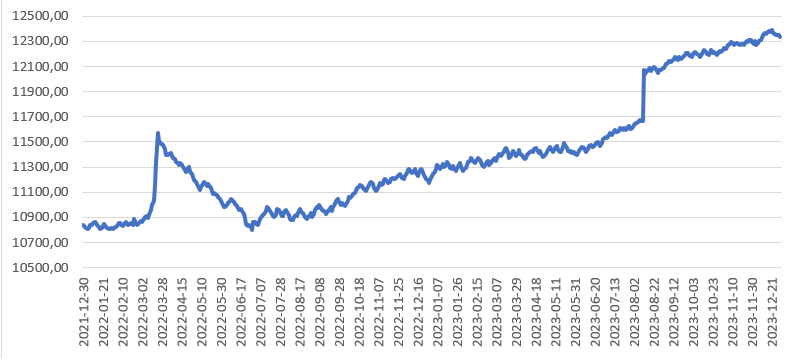

Обменный курс

Начало полномасштабной войны в Украине привело к резкой девальвации обменного курса узбекского сума, прежде всего из-за резкого падения курса российского рубля. К середине марта 2022 г. сум обесценился по отношению к долл. США на 6,8%. Однако в связи с укреплением рубля к июню курс сума вернулся к значениям начала года. В итоге за год девальвация сума по отношению к доллару составила лишь 3,6%, что существенно ниже темпов инфляции (то есть в реальном выражении узбекский сум укрепился). В 2023 г., опять-таки главным образом из-за падения курса российского рубля, сум по отношению к долл. США обесценился на 9,9%, что сопоставимо с годовыми темпами инфляции.

Рисунок 13. Обменный курс, сумов за 1 долл. США. Источник: Центральный банк Республики Узбекистан, https://cbu.uz/.

Представляется, что важными факторами укрепления реального обменного курса узбекского сума в 2022 г. стали существенный рост вторичных внешних денежных доходов из России и экспорта, прежде всего в Россию. Однако в 2023 г. денежные переводы в страну уменьшились, что, наряду с падением курса российского рубля и сохраняющейся инфляцией, способствовало ускоренной девальвации национальной валюты.

Инвестиционный климат

Влияние войны в Украине на инвестиционный климат Узбекистана носит двоякий характер.

С одной стороны, инвестиционный климат страдает от того, что Узбекистан находится в зоне геополитической нестабильности: война в соседней стране, постоянно возникающие угрозы дестабилизации в центральноазиатском регионе, связанные с имперской внешней политикой России, не могут прибавлять оптимизма для потенциальных инвесторов.

С другой стороны, Узбекистан становится более привлекательным для инвесторов:

- иностранных компаний, которые ушли или уходят из России и ищут новые страны для приложения своих капиталов, создания филиалов или совместных предприятий;

- российских компаний, желающих инвестировать свои средства, но ограниченных в возможностях инвестирования во многих странах мира;

- правительств и компаний стран, которые хотят усилить свое экономическое и политическое влияние в центральноазиатском регионе (в первую очередь — Китай, Турция, Иран, ЕС, США);

- появляются и реализуются инвестиционные проекты, связанные с развитием альтернативных (российским) транспортных коридоров, в том числе через территорию Узбекистана.

Отметим также, что Узбекистан имеет ряд преимуществ, которые делают его привлекательным объектом для инвестиций в текущий момент:

- В последние годы существенно улучшились условия для бизнеса и есть перспективы дальнейших улучшений.

- Как и в любой открывающейся и дебюрократизирующейся экономике появляется много ниш, выгодных для бизнеса. Кто их займет первым, тот получит преимущества.

- Трудолюбивое и предприимчивое население, относительно высокий уровень грамотности и квалификации.

- Богатые природные ресурсы, хороший климат.

- Узбекистан — большой рынок сбыта: 36 млн. чел., ВВП в 90 млрд. долл. США.

- Через страну проходят важные транспортные коридоры, что облегчает логистику и транспортировку как ресурсов, так и готовой продукции.

- Узбекистан — логистический центр региона в самом центре Евразии и Центральноазиатского региона.

В тоже время имеются и отрицательные факторы, среди которых:

- Зачастую нет устойчивых и прозрачных правил игры, в нормативной базе много противоречий и ограничительных норм. Правила могут непредсказуемо меняться.

- Слабая защищенность прав собственности и сделок, неэффективная судебная система.

- Нет свободного и прозрачного рынка земли. Много «подводных камней» и ловушек возникает при получении земельных участков, но ситуация исправляется.

- Чиновники продолжают практику индивидуальных льгот и ограничения конкуренции, что ставит предприятия в неравные условия, ограничивает бизнес, в том числе при импорте.

- Высокие процентные ставки в коммерческих банках.

- Высокие издержки налогового администрирования.

- Низкий уровень стандартов безопасности, что особенно затрудняет экспорт. Поэтому для производства безопасных товаров (прежде всего продовольствия) нужно выстраивать прозрачные и экологически безопасные цепочки создания добавленной стоимости.

- Цены на некоторые ресурсы (которые субсидируются или регулируются административными методами) могут вырасти: энергоресурсы, вода, земля, хлопок, шелк…

- Имеются проблемы с рыночной информацией:

- недостоверность статистики,

- мало нужных статистических данных;

- мало социологических и маркетинговых исследований;

- искаженность цен (вследствие активного вмешательства государства в рыночные механизмы).

Инвесторам можно порекомендовать вход на рынки, где есть конкуренция и прозрачные правила игры. Не инвестировать туда, где о правилах надо договариваться с чиновниками — это не надежно и коррупциогенно. Не ориентироваться на льготы (налоговые, таможенные, кредитные), льготы носят временный характер, быстро отменяются и часто связаны с коррупцией.

Отрицательно на инвестиционном климате страны сказываются риски вторичных санкций, накладываемые в связи с обходом санкций против России и Беларуси, под которые могут попасть предприятия и банки Узбекистана. Власти США, ЕС и Великобритании периодически проводят расследования по поводу резкого роста экспорта в соседние с Россией государства в 2022-2023 гг. Под особым контролем поставки ресурсов для военной промышленности России, в том числе товары двойного назначения. И некоторые узбекские компании уже попали под вторичные санкции. Причем существует угроза того, что при систематических нарушениях будут вводиться ограничения на экспорт товаров и технологий, которые уже запрещены к экспорту в Россию, не на компании, а на страны-нарушители. И Узбекистан может попасть под такого рода ограничения. Кроме того, периодически вводятся санкции против компаний, владельцы которых аффилированы с Кремлем.

В тоже время финансовый сектор страны столкнулся с усилением рисков финансовых мошенничеств, связанных как с использованием схем обхода санкций против России и Беларуси, так и с релокацией граждан этих стран в Узбекистан. Узбекская служба Би-би-си сообщила, что в результате хакерских атак на три узбекских банка в сентябре 2022 г. могло быть похищено в общей сложности около 7 миллионов долларов. Утверждается, что жертвами этой аферы стали около 200 узбекистанцев, а к расследованию привлечено 16 человек. Для реализации мошеннических схем привлекались простые узбекистанцы: их банковские карты использовались для перевода денег в Россию. Мошенники утверждали, что они граждане России, но из-за санкций не могут сами перевести деньги и просили граждан Узбекистана сделать это за вознаграждение.

Прогноз

Как война в Украине может сказаться на экономике Узбекистана в ближайшем будущем?

Ожидаемое ухудшение показателей экономического роста в России может привести к сокращению узбекского экспорта в эту страну, а также к уменьшению спроса на рабочую силу мигрантов со стороны России. Уже начавшееся падение обменного курса рубля означает уменьшение сумовой выручки узбекских экспортеров и падение доходов узбекских мигрантов, пересчитанных в сумы или доллары. Вместе с сокращением притока релокантов из России это означает уменьшение экспортных доходов и денежных переводов в Узбекистан. А именно рост экспорта и денежных переводов стали главными драйверами экономического роста Узбекистана в 2022 г. и частично в 2023 г.

В качестве факторов высоких темпов инфляции остаются высокие мировые цены на продукты питания и энергоносители, а также сохраняющаяся политика активного государственного вмешательства в экономику (более половины ВВП производится на государственных предприятиях, более 40% ВВП перераспределяется через госбюджет, внебюджетные фонды правительства, квазифискальные расходы государственных предприятий, около 80% активов коммерческих банков принадлежит государству).

В то же время восстановление темпов роста в Китае может увеличить спрос на текстильную и продовольственную продукцию Узбекистана. Экспорт смогут поддержать и высокие мировые цены на золото, природный газ и медь.

Заключение

Война в Украине не сказалась отрицательно на темпах экономического роста Узбекистана 2022 и 2023 годов. Основными источниками относительно высоких темпов экономического роста стали: рост узбекского экспорта (в том числе и в Россию в 2022 г.), существенное увеличение денежных переводов в Узбекистан (особенно в 2022 г.), рост зарубежных инвестиций и кредитов из России, Китая и Турции, а также рост потребительского спроса (в том числе связанный с приездом мигрантов из России).

В отраслевом разрезе наибольший рост (а также рост зарплаты) продемонстрировали такие отрасли, как информация и связь, финансовая и страховая деятельность, услуги по проживанию и питанию, торговля, перевозка и хранение, развлечения и отдых, строительство. Рост производства и зарплаты в указанных отраслях в значительной степени связан с началом полномасштабной войны в Украине. Релоканты из России предъявили дополнительный спрос на потребительские товары, услуги гостиничного сектора, общепита, индустрии развлечений, IT-сектора. Они также активно пользовались услугами финансового сектора. Многие из них в качестве инвесторов, предпринимателей и работников включились в IT-сектор, что способствовало увеличению масштабов производства и экспорта.

В 2022 г. товарный экспорт в Россию и товарный импорт из России существенно выросли. Оживление торгового оборота между Россией и Узбекистаном в 2022 году очевидно связано с войной в Украине и появлением новых возможностей для узбекского экспорта на российских рынках. В 2023 г. показатели товарного экспорта в Россию и товарного импорта из России сильно не изменились. Но доля России в совокупных экспорте и импорте Узбекистана сократилась.

Война в Украине не привела к сокращению количества трудовых мигрантов из Узбекистана в Россию, более того, их число в 2022 г., видимо, даже возросло. Это обусловлено в том числе: а) возросшим спросом на рабочую силу со стороны российских работодателей, б) укреплением курса рубля в 2022 г. Соответственно, падение обменного курса рубля, начавшееся в 2023 г., потенциально может уменьшить число трудовых мигрантов из Узбекистана.

В 2022-23 гг. в Узбекистан прибыло, как минимум, около 460 тыс. граждан России (релокантов), приезд которых объясняется влиянием войны. Люди уезжали из-за несогласия с властями, ухудшения инвестиционного климата, бежали от мобилизации. При этом надо понимать, что некоторые приезжие использовали Узбекистан как транзитную территорию и надолго в стране не задерживались.

Важное очевидное следствие войны в Украине – существенный рост денежных переводов в Узбекистан. За первые три квартала после начала войны внешние денежные переводы возросли на 139%. За первые три квартала 2023 г. они по сравнению с предыдущим периодом упали на 35%, но превышают довоенный уровень на 43%. Основная часть прироста – это денежные переводы из России: а) релокантов, которые перечисляли деньги для своих расходов в Узбекистане, б) оплата россиянами импортной продукции, закупки которой осуществлялись через узбекистанцев.

Ожидаемое ухудшение показателей экономического роста в России может привести к уменьшению экспортных доходов и денежных переводов в Узбекистан.

Война в Украине не сказалась отрицательно на притоке прямых иностранных инвестиций в Узбекистан. Наибольшее количество предприятий и организаций с участием иностранного капитала приходится на Россию, Китай и Турцию. На эти три страны приходится и основная доля в объеме иностранных инвестиций и кредитов. Однако качество инвестиционного климата страны не позволяет воспользоваться в должной мере возможностями по привлечению инвестиций из других стран, возникшими в связи с войной в Украине.

Очевидное следствие войны в Украине на экономику Узбекистана – сохранение высоких темпов инфляции. Давление на внутренние цены оказали рост мировых цен на продовольствие и энергоносители, удорожание международных перевозок, рост спроса на потребительские товары и услуги, на жилье со стороны релокантов из России.

По итогам 2022 г. девальвация узбекского сума по отношению к доллару составила лишь 3,6%, что существенно ниже темпов инфляции. Важными факторами укрепления реального обменного курса узбекского сума в 2022 г. стали существенный рост денежных переводов из России и рост экспорта, прежде всего в Россию. Однако в 2023 г. денежные переводы в страну уменьшились, что, наряду с падением курса российского рубля и сохраняющейся инфляцией, способствовало ускоренной девальвации национальной валюты: сум по отношению к долл. США обесценился на 9,9%, что сопоставимо с годовыми темпами инфляции.

Юлий Юсупов

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Название статьи и контекст освещения вопроса не делают чести ни автору, ни редакции Анхор.