Почему Центробанк ищет причины инфляции там, где их нет

Центральный банк Узбекистана опубликовал ежеквартальный «Обзор денежно-кредитной политики за I квартал 2022 года», который требует особого анализа с точки зрения рисков в экономике в краткосрочной перспективе, кроме того разберем насколько политика экономического блока страны и, в частности, Центробанка, служит целям минимизации и преодоления неизбежных последствий таких рисков.

Разумеется, анализ является сугубо частным, отражает мнение только авторов данной статьи и призван к инициации этой темы.

Последовательность изложения будет такой как у Центрального банка с различием в подходе – у Центробанка на первом плане уровень инфляции, а не вопросы экономического развития.

Основная ставка без изменений – 17%

Обзор ЦБ начинается с констатации печального факта: «на заседании 21 апреля 2022 года правление Центрального банка приняло решение оставить основную ставку без изменений на уровне 17% годовых… несмотря на то, что экономическая ситуация в странах – основных торговых партнерах, включая курсы валют, в некоторой степени стабилизировалась, уровень неопределенности и рисков в среднесрочной перспективе по всем макроэкономическим показателям остается высоким. Рост цен на мировом рынке сырья и энергоресурсов, проблемы с международной логистикой ведут к ускорению инфляционных процессов во всех странах мира и повышению основных (учетных) процентных ставок практически всеми крупными центральными банками».

Утверждение о соответствии политики ЦБ Узбекистана мировым трендам является главной ложью в его политике. Во-первых, «практически всеми крупными центральными банками», как утверждает ЦБ, не объявлено повышение основной учетной ставки, в том числе нашими основными торговыми партнерами – Россия, Китай, Турция и страны Центральной Азии, за исключением Казахстана, который также запаниковал в первые дни войны в Украине. РФ подняла учетную ставку до 20%, но по прошествии уже трех месяцев войны дважды пересмотрела и сейчас она на уровне 11%. И это несмотря на войну, жесткие санкции Запада и вероятность наступления технического дефолта.

Казахстан только за этот год трижды пересмотрел ставку рефинансирования и повысил ее 23 января 2022 года с 9,75% до 14% годовых. В Узбекистане ставка рефинансирования остаётся самой высокой в регионе – 17% годовых.

Даже Китай не повысил ставку рефинансирования, оставив ее на уровне 2,85% годовых, хотя в наибольшей степени именно Китай будет испытывать неудобства от роста цен на мировом рынке сырья и энергоресурсов, проблем с международной логистикой – то на что ссылается ЦБ, оправдывая 17% ставки рефинансирования.

Причина высокой ставки рефинансирования в Узбекистане

Ограничивая доступ агентов экономики к деньгам при помощи высоких ставок, отъема у банков денежных средств – потенциальных источников кредитования экономики, ЦБ добивается сокращения глобального спроса в экономике, что, как полагают в Центробанке Узбекистана, приведет к сокращению инфляции. О том, что это не так Anhor.uz пишет с 2019 года.

ЦБ в своем обзоре впервые детально попытался увязать уровень инфляции с уровнем обменного курса: «В ответ на изменение внешних условий курс национальной валюты начал стабилизироваться после мартовских колебаний (за март обесценился на 5% – прим. авт.), и темп девальвации с начала года составил 4,1%». Это утверждение вызывает вопросы:

Во-первых, ЦБ утверждает, что на обменный курс влияют внешние условия, а не внутренний спрос валюты. То есть, ни дефицит внешней торговли, ни показатели платежного баланса, включая фактический объем трансграничных переводов, а именно «рост цен на мировом рынке сырья и энергоресурсов, проблемы с международной логистикой», по мнению ЦБ, имеют определяющее значение.

Вместо выработки экономической политики, которая бы стимулировала сокращение импорта продовольственных товаров, сырья и энергоресурсов, что по утверждению ЦБ является фактором ускорения инфляции, мы сокращаем возможность предприятий развивать производство, расширяться и сокращать зависимость страны от импорта.

Факты об импорте

Узбекистан импортирует керосин, имея два нефтеперерабатывающих завода, приватизированных при помощи непрозрачных государственных торгов.

Керосин производится в Узбекистане в недостаточном количестве, несмотря на реализацию довольно крупного проекта GTL, предусматривающего переработку 3,6 миллиарда кубометров природного газа и производство 1,5 миллиона тонн жидкого топлива, в частности – 307 тысяч тонн авиакеросина, 724 тысячи тонн дизельного топлива, 437 тысяч тонн нафты, 53 тысячи тонн сжиженного газа.

Ежегодно в сезон Узбекистан импортирует не менее 2-4 млрд м3 природного газа из Туркменистана и электричество из Казахстана, имея собственный потенциал и ресурсы для производства, как это утверждает Министерство энергетики РУз.

И возникает вопрос – почему ЦБ не делает ничего, чтобы вместе с экономическим блоком правительства сконцентрировать в одном месте все централизованные финансовые ресурсы, направляемые на осуществление малопонятных и разрозненных инвестиционных и социальных проектов, и сделать стоимость денег из этого источника дешевым – не более 10-12% годовых для всех субъектов экономики, чтобы они развивались и укрупнялись?

Получается, что Узбекистан импортируя товары и не развивая их отечественное производство, импортирует инфляцию. К слову, анализу текущего уровня инфляции ЦБ посвящает 11 из 55 страниц Обзора.

В марте уровень инфляции составил 1,5%, увеличившись до 10,5% в годовом исчислении. Объяснение этому ЦБ дает такое: «Растущая динамика цен в основном объясняется импортируемой инфляцией, ожиданиями роста цен продовольственных товаров на внешних рынках и традиционными сезонными факторами… К концу года влияние факторов предложения (производства, транспорта и логистики, импортных поставок, роста цен на топливо и энергию) на динамику инфляции ожидается выше, чем факторов спроса».

ЦБ совершенно точно признается, что используемые методы таргетирования инфляции и сокращения роста цен не дали ожидаемых результатов, поскольку на этот год планировался уровень инфляции в районе 8% годовых, чтобы в конце следующего года добиться уровня 5% годовых.

Почему такое происходит? Ответ очевиден. Сегодня Узбекистан борется с инфляцией при помощи ограничения денежно-кредитной массы – высокая ставка рефинансирования, большие резервные требования, поддержание больших остатков на Nostro счетах ЦБ ( это счет, который ведется банком за границей в местной валюте – прим. ред.), предложение депозитов ЦБ вместо стимулирования кредитования экономики. Между тем причина инфляции кроется в другом.

О причинах инфляции

ЦБ пытается объяснить рост инфляции ростом цен на импорт. Отчасти это верно. В первом квартале 2022 года рост цен на продукты питания составил 4,4%, а вклад этого сегмента в общую инфляцию – 1,8 процентных пункта.

При этом ЦБ сам приводит противоречивые факты о том, что «цены на растительные масла на внутреннем рынке в январе и феврале падали», хотя мировой спрос на эту продукцию в марте привел к повышению цен. Несомненно, рост мировых цен на зерновые, в том числе на пшеницу и муку, вызывает рост цен на изделия из них, а также на фураж, мясомолочную продукцию, во внутреннем рынке. Но ЦБ не предпринимает мер для стимулирования конкурентного развития предприятий этих отраслей, укрупнения их производства и выхода на внешние рынки. Спонтанные меры по предоставлению налоговых льгот, компенсации кредитных ставок предприятиям-производителям не дают желательного эффекта.

Пока в правительстве нет понимания что фискальная и денежно-кредитная политика приводит к удорожанию всего производства и к снижению конкурентоспособности всех этих отраслей. Если не поддержать отечественного производителя, никаких серьезных прорывов ожидать не приходится.

В отчете ЦБ для оправдания провала собственной политики таргетирования инфляции приводит целый раздел для оценки влияния уровня обменного курса на уровень инфляции в проекции на продовольственные и непродовольственные товары и услуги. Теоретически девальвация обменного курса на 1% может привести к росту цен на продовольственные товары в стране на 0,42%, на непродовольственные товары на 0,18% и на услуги на 0,16%. На основе этого анализа, делается вывод: «ослабление обменного курса на 1 процентный пункт в долгосрочной перспективе ускорит базовую инфляцию на 0,28 процентного пункта».

Это утверждение делает важным понимание того, от каких реальных факторов зависит обменный курс, насколько реально колебание цен на продовольственные товары на мировом рынке может повлиять на наш обменный курс.

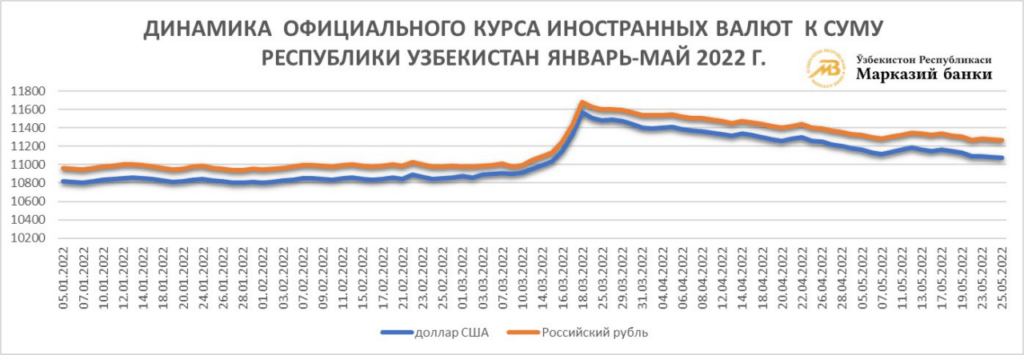

Для начала, давайте, сопоставим 2 графика – динамика курсов узбекского сума к доллару США и к российскому рублю:

а также динамику курса российского рубля к доллару США за период с начала года

Бросается в глаза два очевидных факта:

- Курс сума и российского рубля к доллару США практически имеют одинаковый тренд, несмотря на существенные различия в структуре внешней торговли, особенности платежного баланса и факторы, формирующие спрос и предложение на национальную валюту. Вызывает вопрос факт того, что узбекский сум повторяет тренд динамики валюты другой страны, которая уже более трех месяцев ведет войну и находится в жесточайших за всю историю санкциях, ограничивающих внешнеторговую деятельность, внутреннее производство и спрос.

- С середины марта узбекский сум практически полностью следует за динамикой обменного курса российского рубля. В марте банки Узбекистана были обязаны торговать российскими рублями, и девальвация узбекского сума за счет колебания цен на продовольственные товары на мировом рынке или сокращения трансграничных переводов из России не должна была быть такой стремительной, ведь позади были практически 2 полноценных месяца.

Если принять во внимание версию Центрального банка Узбекистана, то и динамика двух основных валют относительно друг друга должна была продемонстрировать непонятные скачки в период между началом и второй декадой марта. Ничего такого в этой динамике не видно, кроме того, что доллар США укрепился относительно евро, показывая довольно стремительный темп, без существенных скачков в начале-середине марта.

У нас нет очевидных ответов на эти вопросы, и мы ждем детальных комментариев специалистов ЦБ.

Если смотреть динамику основных экспортных товаров Узбекистана (золото и медь), то и здесь вы не обнаружите существенные колебания, объясняющие резкий перепад в середине марта и последующую стабильность.

Можем предположить, что паническая реакция ЦБ на начало войны и строгая привязанность обменного курса узбекского сума к волатильному рублю являются главной причиной такой «гармонично синхронной» динамики двух валют. Соответственно, это говорит о том, что экономика Узбекистана существенно зависит от объемов трансграничных переводов в Узбекистан и внешних заимствований.

Мало кто верит прогнозам в отчете: «к концу второго квартала текущего года ожидалось закрытие отрицательного разрыва выпуска и выход на потенциальный уровень показателей экономического роста». Что такое отрицательный разрыв выпуска (чего?), и что означает сие утверждение? Может, читатели что-то понимают…

Абдулла Абдукадиров,

экономический обозреватель Anhor.uz

Гулнора Суюндикова,

финансовый аналитик

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Уважаемые эксперты. Благодарю вас за хорошую критическую статью. Хотя в ней не показаны механизмы как инфляция качует к нам из других стран и как цб могбы реагировать, в общем согласен. Ещё важный момент – конвертация и курс абсолютно не соответствуют действительности. Создаётся впечатление, что в цб либо нет специалистов либо все занимаются показухой. Рано или поздно это так ударит по нам, потребителям что мало не покажется…. Очень много хочется сказать да нет возможности писать здесь…