О налогах 2022

События в Казахстане ясно показали, что, если правительство не слушает и не слышит общество, не вникает в проблемы бедных слоев населения, социальный взрыв, которым могут воспользоваться в своих интересах различные силы, неизбежен. В свете происшедших событий, надо еще раз вернуться к вопросу о том, какое общество мы хотим построить и в какие сроки. Потому что глухота правительства к нуждам малого и среднего бизнеса, нуждам бедных слоев населения повышает уровень общественного недовольства.

Статьи 13 и 14 Конституции гласят: «Демократия в Республике Узбекистан базируется на общечеловеческих принципах, согласно которым высшей ценностью является человек, его жизнь, свобода, честь, достоинство и другие неотъемлемые права. Демократические права и свободы защищаются Конституцией и законами» и «Государство строит свою деятельность на принципах социальной справедливости и законности в интересах благосостояния человека и общества», однако их реализация в жизнь порождает много вопросов, которые требуют немедленных ответов.

Граждане не видят реализацию этих основополагающих принципов, поэтому они открыто выражают свои сомнения в справедливости системы государственного управления.

Возникла необходимость внести на общенародное обсуждение «новый общественный договор». Он должен конкретно определить, что требуется от граждан, в то же время он должен показать, какие конкретные результаты и в какие обозримые сроки гарантирует правительство взамен своих требований.

Результаты по повышению уровня и качества жизни узбекистанцев должны быть измеримыми.

Существующие законы не отражают суть общественного договора

В Узбекистане существуют законы, имеющие фундаментальный характер: Гражданский кодекс, Налоговый кодекс, Таможенный кодекс, Уголовный кодекс и т.д. На их разработку и реализацию ушли десятилетия.

Однако, с исполнением этих законов у нас две принципиальные проблемы:

- На практике существует множество исключений из законов для отдельных лиц и организаций;

- Показатели ВВП на душу населения, и другие усредненные показатели дают неполное представление об уровне жизни конкретных групп населения. Поэтому рядовому гражданину неизвестно, что ему даст исполнение всех указаний правительства в плане его личного материального достатка.

Налоговый кодекс оказался самым нестабильным и подверженным нарушениям. Казалось бы, в Налоговом кодексе подробно расписаны объект налогообложения, порядок исчисления и уплаты налога, а также льготы по ним. Однако, предприниматели видят, что условия их деятельности в сфере налогообложения существенно меняются каждый год, а 3-х месячный срок моратория на действия определенных статей, установленный законом Узбекистана, не действует.

Нередко решениями Кабинета министров определяется новый порядок исчисления того или иного налога, ставки по ним, а также налоговые льготы. При этом ни Конституцией, ни положением о Кабинете министров такие полномочия этого субъекта государственного управления строго не указаны.

Парламент же, чаще всего, рассматривает и утверждает государственный бюджет на последующий год, рассчитанный по новому порядку, ставкам и базам, оформляя их в виде изменений и дополнений в Налоговый кодекс. Однако, вопросы влияния этих изменений на предпринимательскую среду, на состояние экономики, в целом, нигде толком, с участием экспертов и специалистов не изучаются и не обсуждаются.

Проблемный налоговый режим 2022 года

В конце 2021 года на основе законов Республики Узбекистан «О Государственном бюджете Республики Узбекистан на 2022 год», «О внесении изменений и дополнений в Налоговый кодекс Республики Узбекистан», а также постановления президента Республики Узбекистан «О мерах по обеспечению исполнения Закона Республики Узбекистан «О Государственном бюджете Республики Узбекистан на 2022 год» утверждены параметры государственного бюджета на 2022 год.

В соответствии с указанными нормативными документами основные (ставки) положения существующего порядка исчисления и уплаты НДС, налога на прибыль и других налогов были сохранены без существенных изменений. Однако, значительной метаморфозе подверглись основы (налоговая база) исчисления и уплаты налога на имущество.

Государство решило объединить воедино два налога: налог на имущество и земельный налог; возложило ответственность за проведение кадастровой оценки имущества на самих предпринимателей. При этом, существенно повысило базу налогообложения, изменив саму суть понятия “имущество”. Теперь все навесы, временные здания и сооружения, а также функциональные объекты инфраструктуры (подстанции, насосные станции, очистные сооружения, объекты по соблюдению требований охраны природы) тоже стали облагаться налогом по общей ставке 1,5% при установлении минимального размера кадастровой стоимости 1 м2 имущества, без разделения на регионы и зоны внутри регионов. Другими словами не делается сильное различие от того, находится ли ваш объект в кишлаке Нанай Бостанлыкского района Ташкентской области или в центре столицы – квартале Ц-1.

В результате, по общему мнению специалистов, размер налога на имущество предприятий, имеющих производственные площади более 5000 м2 вырос в среднем в 5-8 раз. Естественно, никто к такому резкому повышению налогов не готов и это самым непросредственным образом ударит по малому и среднему бизнесу, и, особенно, расположенному вне экономически активных центров.

С другой стороны, если говорить о юридических лицах, то в стране практически нет промышленных объектов, построенных за годы советской власти, которые остались без соответствующей индексации стоимости. Нет логики в этой индексации, если принять во внимание, что они:

- не построены за счет государства, или

- даже если и построены за счет бюджетных средств, то их нынешняя стоимость объективно отражает проектно-сметную документацию строительства по текущим ценам и никак не может быть признана заниженной.

Если говорить о физических лицах, то зачем вообще облагать налогом имущество тех, кто построил дом, сад или оранжерею за счёт собственных средств, с которых уже выплачены налоги? Тем более, что они платят государству налог на земельные участки! У правительства нет морального права добавлять в налогооблагаемую базу имущество, к появлению которого оно никакого отношения не имеет. Понятно, что у многих есть приватизированные квартиры. Но приватизация этого имущества в начале 90-х была волей государства для обеспечения социальной справедливости, и никто тогда не предполагал, что это имущество может еще и налогами облагаться.

Надо также отметить, что ранее решениями президента министерству финансов поручалось выделить ГНК необходимые средства для проведения кадастровой оценки недвижимости налогоплательщиков. Куда направлены средства, общественность не знает, однако, теперь эта задача возложена на самих налогоплательщиков.

Таким образом, вопрос налога на имущество требует немедленного пересмотра, если мы не хотим массовых случаев сноса навесов и объектов инфраструктуры, банкротства огромного количества субъектов малого и среднего бизнеса, которые в послековидный период еще не восстановились из-за существенного снижения покупательского спроса.

Налоги и социальная справедливость

С точки зрения социальной справедливости, уплата налогов обязанность всех граждан, и они, согласно статье 18 Конституции равны перед законом. Однако, есть те, которые не платят налогов, выбили себе налоговые льготы. Обществу непонятно, как и откуда возникли эти налоговые льготы и Государственный налоговый комитет бессилен перед такими неплательщиками!

Граждане должны быть абсолютно убеждены в целесообразности и оправданности как налогов, так и льгот по налогам, которые осуществляются за счет средств добросовестных налогоплательщиков.

С этими вопросами в стране огромная проблема. Граждан возмущают факты покупки дорогих служебных автомобилей, престижная реконструкция городской среды, когда катастрофически не хватает детских дошкольных учреждений и школ, поликлиник и больниц, разбиты дороги, инфраструктура газоснабжения, водоснабжения полностью или частично разрушена.

У ГНК есть полный учет компаний, которые полностью или частично освобождены от уплаты налогов на основе законов, решений президента страны. Однако, в этом списке и компании, которым предоставлены льготы Кабинетом министров, хокимами, а также какими-то органами, которые не являются законодателями.

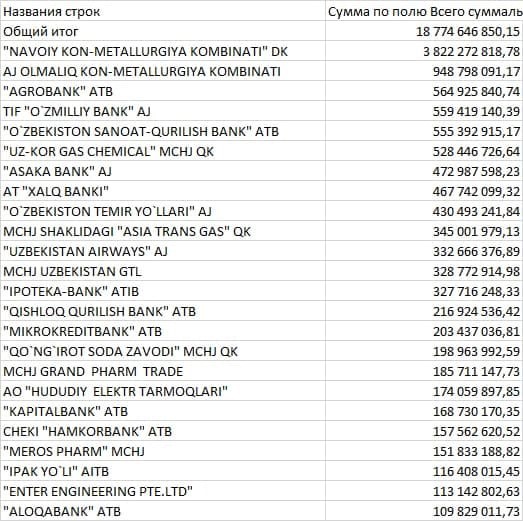

Рассмотрим этот список, в котором удивляет перечень предприятий, которым установлены налоговые льготы. Это, по существу, все крупные налогоплательщики, начиная от металлургических комбинатов, нефтегазодобывающих газоперерабатывающих и транспортных гигантов, предприятий известной сети “Артель” и заканчивая всеми коммерческими банками:

- в этом списке льготников по налогам имеются почти 48000 предприятий страны или более 10% действующих хозяйствующих субъектов страны;

- общая сумма налогов, недополученных бюджетом из-за установленных налоговых льгот, за 9 месяцев 2021 года (более близких данных у редакции нет) составила почти 18,8 трлн сумов или 12,8% от общей суммы утвержденного на 2021 год государственного бюджета;

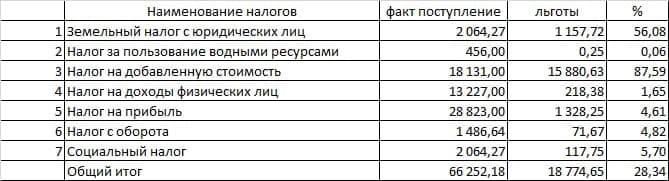

- из-за льгот бюджет недобрал за 9 месяцев 2021 года 56,08% земельного налога и более 87,6% НДС, а в общем объеме, льготники не заплатили более 28,3% уже начисленных налогов;

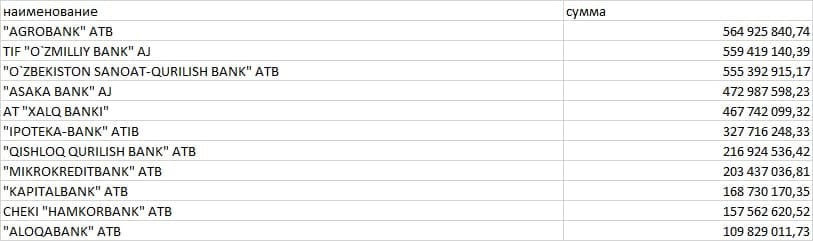

- только 10 банков-льготников не заплатили за 9 месяцев 2021 года более 3,8 трлн сумов;

- непонятно, по какому принципу и на основании какого документа установлены налоговые льготы таким международным аудиторским компаниям, как KPMG и PWC, дочерние компании которых не заплатили за 9 месяцев 2021 года 525,53 млн сумов и 23,8 млн сумов соответственно;

- все подразделения Министерства финансов не платят подоходный налог на физических лиц.

Потери бюджета от установленных налоговых льгот по видам налогов за 9 месяцев 2021 года*

в млрд. сумов

*По оперативным данным ГНК Узбекистана

Налоги не платят самые богатые

Если учесть, что по отчетам Министерства финансов более 41% подоходного налога собирается с плательщиков, имеющих доходы менее 2 млн.сумов в месяц, то получается, что у нас «богатые» не платят налогов, а платят бедные, которые по какой-то причине не смогли «убедить» власть в необходимости налоговых льгот именно для них.

Когда ГНК из-за льгот теряет почти 90% НДС, вся их борьба за построение налоговых цепочек и по контролю правильной отчетности процесса обложения оборотов НДС, теряет всякий смысл и лучше не смешить специалистов такими утверждениями.

Вернемся к земельному налогу, который с 2022 года потерпел метаморфозу, изменив налог на имущество – как можно говорить об эффективности усилий ГНК, если он из-за льгот не добирает более 56% земельного налога.

ГНК обманывает себя, полагая, что если льготникам установлена ставка налога на имущество в пониженном размере – 1% (кстати, почему так?), то они с завтрашнего дня сдадутся на милость закона, и молча будут платить налог на имущество. Здравый смысл говорит – наоборот. Они сделают все, чтобы переутвердить свои существующие льготы по земельному налогу уже по налогу на имущество. Они это сделают точно так же, как добились своих льгот ранее и ничто не может помешать им повторить свой успех.

Общество видит и возмущается фактом, что освобождены от уплаты очень существенных сумм налогов самые доходные организации: банки, сеть предприятий «Артель», имеющая все немыслимые льготы по импорту и экспорту, транспортные («Узбекистон хаво йуллари», «Узбекистон темир йуллари»), нефтегазодобывающие и газообрабатывающие, а также другие предприятия сферы энергетики.

Крупнейшие суммы налоговых льгот по банкам

в тыс. сумов

Крупнейшие предприятия, имеющие налоговые льготы и суммы льгот по итогам 9 месяцев 2021 года

в тыс. сумов

Общество признает наличие социальной справедливости только тогда, когда все монополисты и богатые компании будут платить все установленные налоги, а льготы получат лишь люди с инвалидностью, дети и старики.

Временные льготы

Мы перечислили льготы, которые были установлены различными органами власти на постоянной основе. Но «открытием» наших парламентариев является также установление временных льгот для конкретных хозяйствующих субъектов. Возьмем недавний пример льгот по некоторым видам продовольственных товаров. Возникает вопрос: зачем нужно было разрабатывать такой сложный документ, как Налоговый кодекс, если в него надо вводить временные льготы по НДС по определенным видам товаров до весны 2022 года.

Ведь, оставаясь в здравом уме нельзя рассчитывать, что ситуация в стране по производству и импорту растительного масла, семян подсолнечника и льна, а также соевых бобов; мяса (говядина, овца, курица), а также замороженной рыбы и картофеля принципиально изменится за полгода. Экономика, тем более сельское хозяйство, так быстро не перестраивается.

Цифровизация должна упрощать жизнь, а не усложнять

Азбука эффективности налоговой системы, указанная еще Адамом Смитом, гласит: налоги должны быть умеренными, простыми в понимании, исчислении и уплате. Однако, наши законодатели делают обратное.

4 октября 2021 года принято постановление президента Республики Узбекистан № ПП-5252 «О дополнительных мерах по совершенствованию использования контрольно-кассовой техники в сфере розничной торговли и оказания услуг». Оно должно было усовершенствовать порядок расчетов в сфере розничной торговли и оказания услуг путем внедрения современных информационных подходов, сократить теневой оборот. Однако, оно серьезно усложнило порядок оплаты физическими лицами приобретаемых товаров, а также учет налогооблагаемой базы у предприятий розничной торговли. В социальных сетях можно в деталях познакомиться с основными моментами несоответствия наших желаний практическому состоянию дел в результате внедрения основных положений вышеуказанного акта.

Также значительно усложнилась процедура сдачи в аренду жилья, поскольку теперь это возможно лишь при наличии электронной подписи и личного кабинета. Однако, никто не подумал о пенсионерах, у которых нет компьютеров и которые не могут совладать даже со смартфоном. «Куда совать эту флешку?», недоумевают старики.

Возникает вопрос: ради чего такое «усовершенствование», которое лихорадит малый бизнес, если общие сборы по налогу на прибыль находятся на уровне прогнозов, а по налогу на НДС мы теряем до 90% только из-за существующих льгот?

Более эффективный путь – постепенная отмена ранее предоставленных льгот, но не создание проблем налогоплательщикам, чей оборот не составляет критическую массу.

Хотелось бы надеяться, что президент еще раз вернется к обсуждению сути и структуры налогового бремени для всех хозяйствующих субъектов и, в первую очередь, обратит внимание на обоснованность предоставленных налоговых льгот, которые противоречат общепринятым стандартам социальной справедливости.

Следующим важным политическим шагом, который может вернуть доверие общества правительству мог бы стать понятный и соответствующий обстановке общественный договор.

Материал подготовлен на основе выступлений специалистов в социальных сетях и статистики ГНК

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Согласна что перекладывание бремени проведения переоценки имущества на бизнес это дополнительная нагрузка, введение единой минимальной нормы за 1 кв.м. тоже на мой взгляд не справедливый т.к. на практике есть предприятия у которых сумма 2500000 сум за 1 кв.м. для расчета налогооблагаемой базы будет не подъемной и цена не конкурентно способной.

Совершенно верно, нужная статья и своевременная! Почему такие воротилы банки не платят? Кто даёт им такое право? Как кредит так под 30% почти! Бессовестные!

Сутхур само государство тогда!

в тексте много неточностей